中小企業再生のための特定調停の解説

この記事を書いたのは:木下敏秀

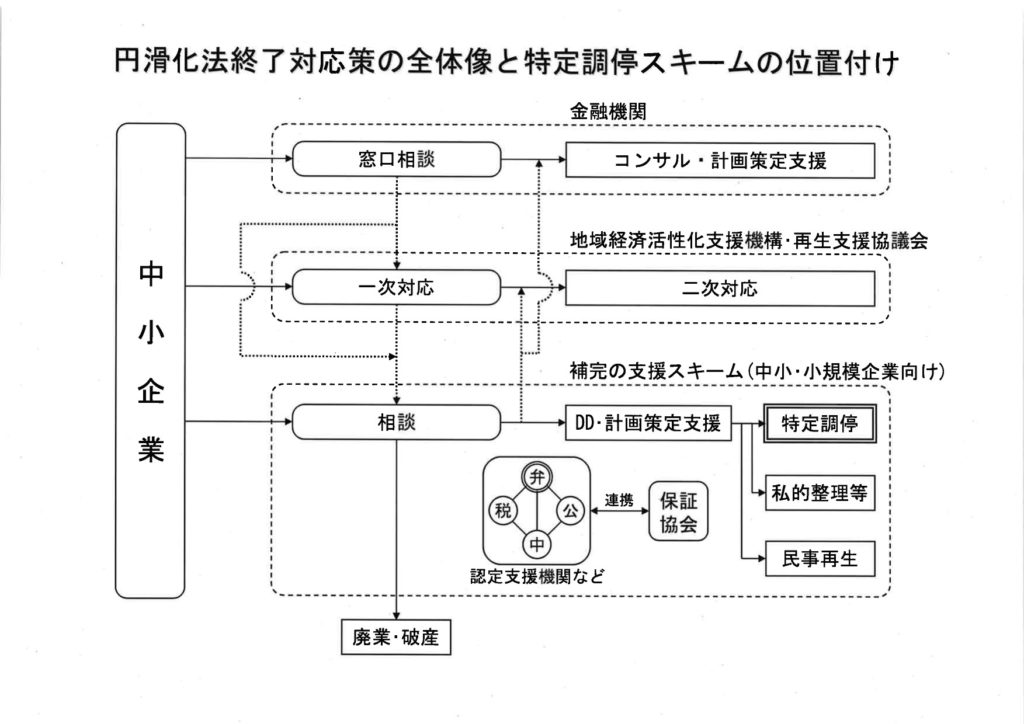

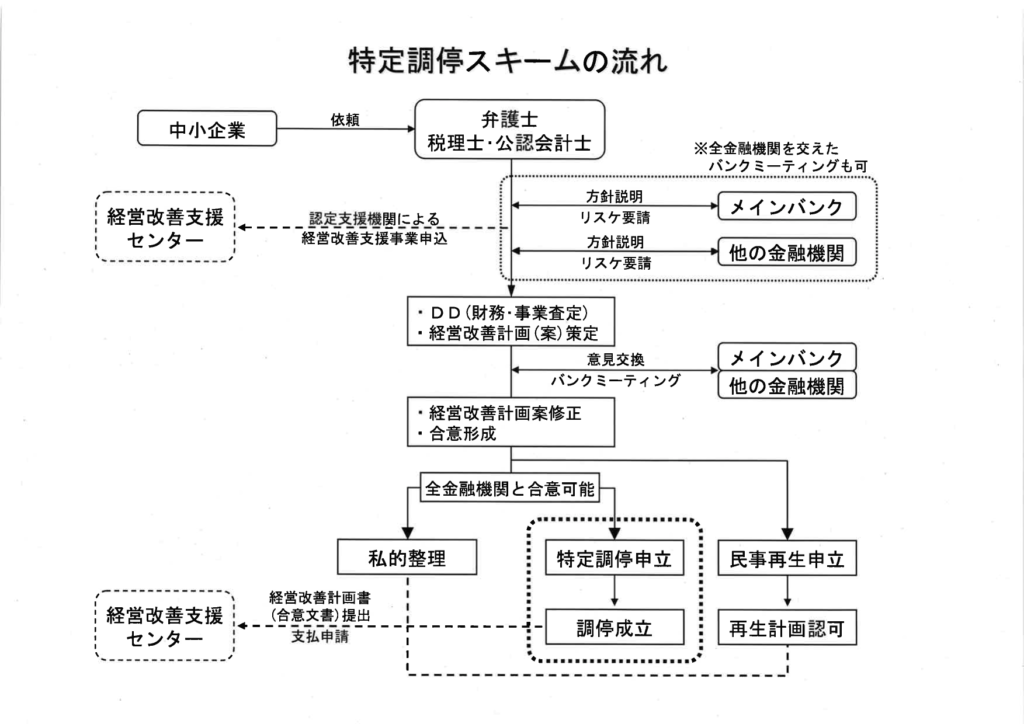

2013年3月、中小企業金融円滑法が終了し、同法による中小企業に対するリスク等の支援が受けれるとは限らなくなりました。そこで、中小企業・小規模事業者に対する事業再生・経営改善支援の選択肢として、「中小企業再生のための特定調停手続」がクローズアップされています。今回は、中小企業庁等の資料を引用しながら解説します。

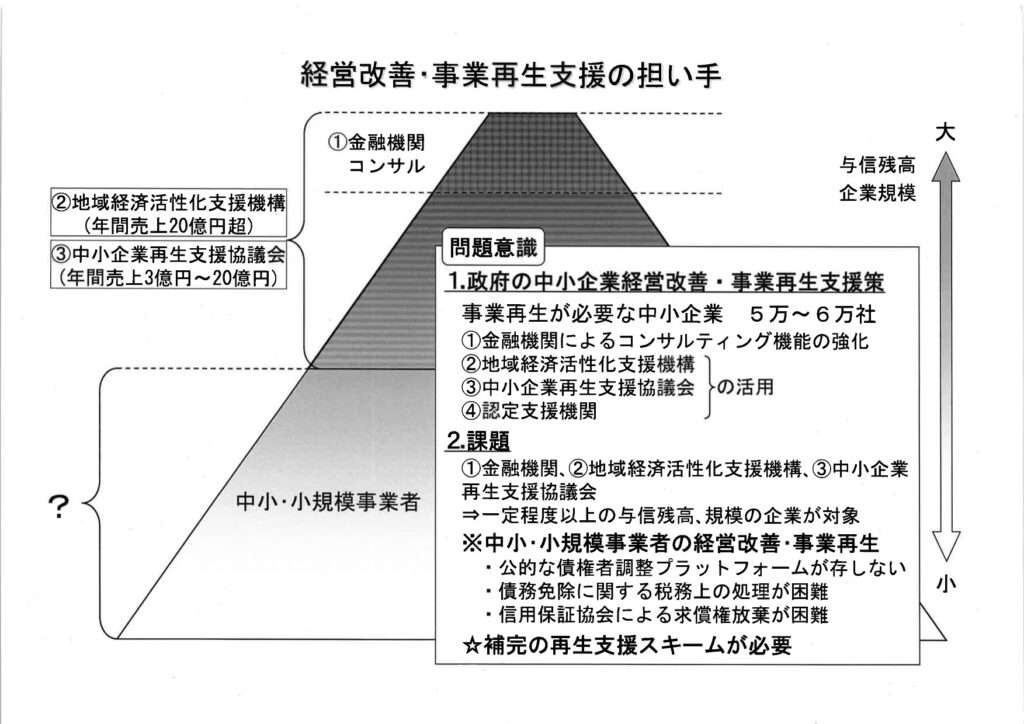

1 中小企業の事業再生支援策の課題

中小企業の事業再生支援策としては、

① 金融機関によるコンサルティング

② 地域経済活性化支援機構(REVIC)

③ 中小企業再生支援協議会

がありますが、いずれも一定程度以上の与信残高、規模の企業が対象となり、中小企業向きの支援策ではありませんでした。

おおよそですが、地域経済活性化支援機構(REVIC)は「年間売上20億円超」、中小企業再生支援協議会は「年間売上3億円から20億円」の企業が対象とされています。これらの支援策は、企業側の費用負担も含めて相当程度の大掛かりな手続であるため、規模の小さな中小企業には必ずしも向いていません。

そのため、以下のような課題が指摘されていました。

① 中小企業向けの公的な債権者調整プラットフォームが存在しない

➁ 債務免除に関する税務上の処理が困難である。

③ 信用保証協会による求償権放棄が困難である。

中小企業向けの補完の再生支援スキームが必要であるとして、「中小企業再生のための特定調停手続」の活用が注目されています。

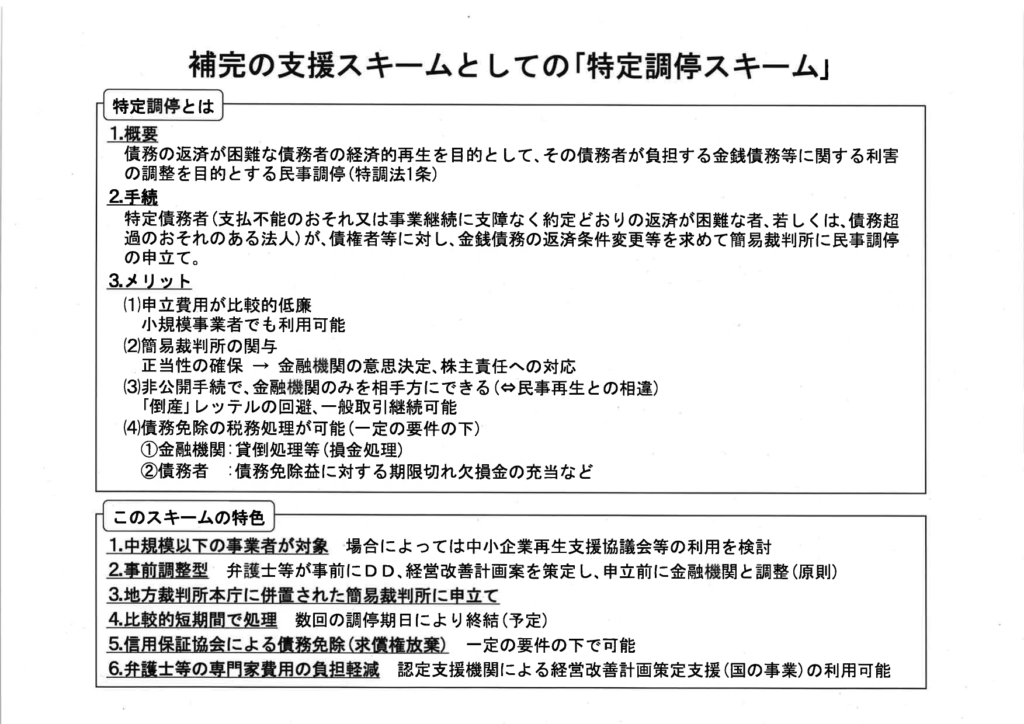

2 特定調停スキームのメリット

特定調停スキームには以下のようなメリットがあります。

① 申立費用が比較的安い

小規模事業者でも経済的負担が少なく利用が可能となる。

② 裁判所が関与する

簡易裁判所が関与するので正当性が確保されやすい。

金融機関や信用保証協会の意思決定にも有用である。特定調停には17条決定制度があるため、積極的に同意を得られなくても裁判所に決定をしてもらう方法もある。

③ 非公開手続であり、金融機関のみを相手方とすることが可能である。

民事再生法に基づく再生手続では「倒産」のレッテルがつきまとい事業価値が事業価値を損ねるリスクがある。また、民事再生法に基づく再生手続では取引先の「一般取引債権」も再生債権となるため、取引先に経済的な損失を与えてしまう。

特定調停は「倒産」のレッテルを回避し、基本的に取引先に迷惑をかけることがない。

④ 一定の条件の下、債務免除の税務処理が可能である。

3 専門家費用の負担軽減制度の活用

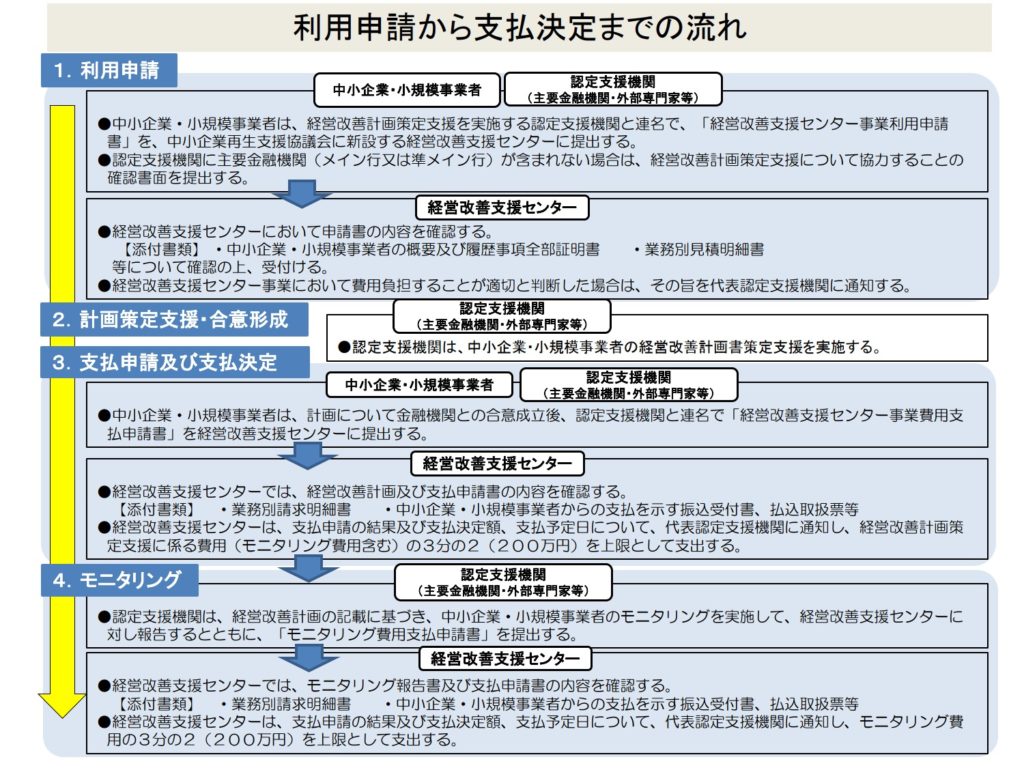

認定支援機関(国が認定した外部専門家)による経営改善計画策定支援(国の事業)の活用もありえます。国の業務委託先である経営改善支援センターにて、経営改善計画策定支援に係る費用(モニタリング費用を含む)の3分の2(上限200万円)を支出する制度があります。これにより専門家費用の負担軽減となり、中小企業の再生制度の利用を促すことになります。

(図示)

4 信用保証協会のサポート制度

信用保証協会を利用しており、経営改善に努力をしている中小・小規模事業者については取引金融機関と経営改善計画の合意形成に向けた情報や意見交換の場として「経営サポート会議」を設けているケースがあります。経営サポート会議では取引金融機関への会議参加の呼びかけは信用保証協会が行い、会議にかかる諸費用は原則として無料とされています。

以上の詳細については当事務所にご相談を頂きますようお願い致します。